Nella giornata di giovedì 11 luglio è stato rilasciato il dato dei prezzi al consumo statunitensi relativo al mese di giugno, attestandosi annualmente al 3%, al di sotto delle aspettative degli investitori che prevedevano un 3,1%, e in calo rispetto al 3,3% registrato a maggio. Il dato va essenzialmente a confermare le scommesse degli investitori piazzate finora, le stesse che hanno permesso guadagni esorbitanti per i mercati azionari statunitensi ad alta capitalizzazione negli ultimi mesi.

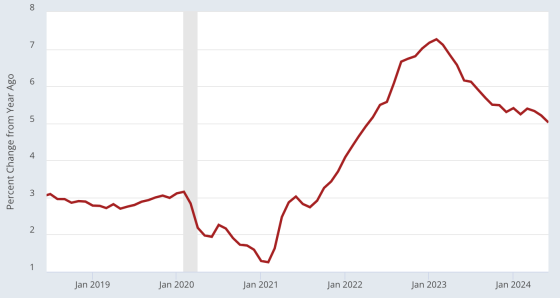

Grafico 1 – U.S Consumer Price Index (variazione % annuale)

Il dato dell’inflazione si è contratto mensilmente dello 0,1%: l’ultima volta che si era registrato un decremento mensile dell’indice headline era stato a maggio 2020. L’inflazione core, al netto della componente alimentare ed energetica, si è attestata annualmente al 3,3%, in calo rispetto al 3,4% registrato a maggio 2024, mentre la crescita mensile si è attesta allo 0,1%, in rallentamento rispetto ai tassi di crescita degli scorsi mesi.

È stato perciò un dato in linea con le scommesse degli investitori, i quali si aspettavano e si aspettano ancora un percorso deflazionistico più sostenuto. I mercati azionari ad alta capitalizzazione hanno reagito con una flessione, avendo ampiamente già scontato il dato, mentre i rendimenti obbligazionari sono scesi più profondamente, soprattutto la parte breve della curva a 2 e 5 anni, segno di un taglio dei tassi a settembre sempre più prezzato dagli investitori. Inoltre, gli investitori hanno anticipato le loro scommesse sul secondo taglio dei tassi, ora prezzato per novembre, proprio in concomitanza delle elezioni. Infine, è aumentata al 40% la probabilità di un terzo taglio durante l’ultimo appuntamento annuale della Fed a dicembre, scenario per nulla preso in considerazione fino a questo momento.

La componente dei servizi, la quale fino alle recenti letture continuava a rimanere resiliente e appiccicosa, comincia a dare i primi veri segni di rallentamento su base mensile. Infatti, rispetto a maggio, è incrementata solamente dello 0,1%, mentre nelle scorse letture la crescita mensile si aggirava a valori più sostenuti. Questo indica un primo timido segnale di alleggerimento alla crescita di una componente che, finora, era rimasta molto resiliente e robusta. La crescita annuale della stessa rimane però ancora molto sostenuta, attestandosi al 5,1%, sebbene in diminuzione rispetto al 5,3% registrato lo scorso mese.

Grafico 2 – Inflazione servizi al netto dei servizi energetici

Andando a spacchettare la componente dei servizi, notiamo come gli affitti abbiano anch’essi rallentato la loro crescita mensile, con un incremento dello 0,2% rispetto a maggio: infatti, il tasso di crescita medio mensile durante le ultime letture si aggirava all’incirca intorno allo 0,4%. Anche questo mostra un primo lieve segnale di alleggerimento di una componente che, finora, ha fatto molta fatica a rallentare. Nonostante ciò, la crescita annuale rimane molto sostenuta, attestandosi al 5,2%, rispetto al 5,4% dello scorso mese. Inoltre, le altre due componenti che concorrono al calcolo dei prezzi dei servizi sono i trasporti e i servizi di assistenza medica. La componente dei trasporti è il secondo mese consecutivo che registra un decremento mensile dello 0,5%, ma rimane a livelli di crescita annuale estremamente elevati al 9,4%, mentre i servizi di assistenza medica sono incrementati mensilmente dello 0,2%, ma si attestano a una crescita annuale del 3,3%.

Una metrica importante molto utilizzata dalla Federal Reserve per monitorare l’andamento dell’inflazione è mostrata dai prezzi al consumo dei servizi al netto della componente degli affitti. Nel grafico qui sotto si nota come tale componente rimanga ancora a tassi di crescita annuali elevati al 4,8%, segno di ancora molto lavoro da fare parte degli organi monetari per riportarla a livelli giudicati sostenibili.

Grafico 3 – Inflazione servizi al netto della componente degli affitti

Questo dato dei prezzi al consumo fa tirare un gran sospiro di sollievo ai mercati, i quali avevano gonfiato da mesi le valutazioni azionarie prezzando proprio una deflazione più marcata. La parte più appiccicosa dell’inflazione, ossia quella dei servizi, ha mostrato il primo lieve segnale di alleggerimento, quanto basta agli investitori per festeggiare e prezzare addirittura un nuovo taglio entro la fine dell’anno.

Ovviamente la situazione non è però così rosea: servono ancora molte altre conferme consecutive nella decrescita delle componenti più appiccicose per constatare che la lotta all’inflazione si sta esaurendo, quello di giovedì è solo il primo (e lieve) segnale. La stessa Fed ha più volte ribadito la ripetitività con la quale vuole vedere dati in decrescita per tirare anch’essa un sospiro di sollievo. Inoltre, la Banca centrale americana prevede un solo taglio entro la fine 2024, e ora che il mercato prezza ben tre tagli entro fine dicembre, le scommesse dei mercati e quelle della Fed cominciano a divergere nuovamente. Finora, e nell’ultimo anno e mezzo, è sicuramente la Fed ad aver avuto la meglio nelle sue previsioni macroeconomiche.

Infine, la grandissima scalata dei prezzi azionari combinata al decremento dei rendimenti obbligazionari potrebbe davvero causare pressioni inflazionistiche nel medio termine, e la Federal Reserve ne è ben al corrente e agirà tenendone conto.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.

SOSTIENICI. DONA ORA CLICCANDO QUI

© RIPRODUZIONE RISERVATA

***** l’articolo pubblicato è ritenuto affidabile e di qualità*****

Visita il sito e gli articoli pubblicati cliccando sul seguente link

Informativa sui diritti di autore

La legge sul diritto d’autore art. 70 consente l’utilizzazione libera del materiale laddove ricorrano determinate condizioni: la citazione o riproduzione di brani o parti di opera e la loro comunicazione al pubblico sono liberi qualora siano effettuati per uso di critica, discussione, insegnamento o ricerca scientifica entro i limiti giustificati da tali fini e purché non costituiscano concorrenza all’utilizzazione economica dell’opera citata o riprodotta.

Vuoi richiedere la rimozione dell’articolo?

Clicca qui